内容概要:

央行晓谕首期5000亿互换便利后,对股市的影响为何不如预期,致使与预期违抗?回答这个问题,咱们需要了解:SFISF是如何操作的?首期5000亿的SFISF不错为股市带来些许增量资金?商场机构会如何使用通过SFISF获取的借款?通过SFISF获取的杠杆资金,其作念空的动能与作念多的动能谁更大?

央行的当作很快。

9月24日,央行行长潘功胜晓谕,央行与证监会、金融监管总局协商,将创设两项结构性货币战略器具,离别是“证券、基金、保障公司互换便利”和“股票回购增抓专项再贷款”。相沿成本商场踏实发展。

半个月后,10月10日,央行网站发布音书,决定创设“证券、基金、保障公司互换便利(简称SFISF)”,相沿顺应条目的证券、基金、保障公司以债券、股票ETF、沪深300因素股等钞票为典质,从央行换入国债、央行单据等高品级流动性钞票。首期操作规模5000亿元。

媒体和大多数投资者齐觉得,SFISF为证券行业提供了一条新的融资渠说念,其意见在于普及股票类钞票的流动性,为权力商场提供增量资金。因此,定向证券、基金、保障公司的SFISF器具,是股市强力托底器具,有助于踏实股市投资者的情感。

但媒体的宣传和大多数投资者的领会,很快被商场打脸。

央行推出首期5000亿元SFISF确本日,股市涨跌互现。10月10日,沪指高潮1.32%至3301.93点,深成指着落0.82%至10471.08点。

10月11日,沪深股市集体下挫。沪指着落2.55%至3217.74点,深市着落3.92%至10060.74点。沪深两市指数均低于央行推出首期5000亿元SFISF的前一天。

面对商场这么反治其身的修起,一些投资者满头雾水。为什么前一天推出首期5000亿定向股票商场的互换便利,按一般股民的分解应该故意于增多股票买入资金,故意于多头,从而股东股市高潮。为什么股市第一天基本没涨,第二天不涨反跌?说好的强力托底呢?说好的踏实股市情感呢?

俗语说,新手看骚动,专家看门说念。看骚动的天然不解白。要弄明晰央行的互换便利对股票商场的影响,为何不如预期,致使与预期违抗?咱们需要了解对于SFISF的以下三个问题。

第一、SFISF是如何操作的?

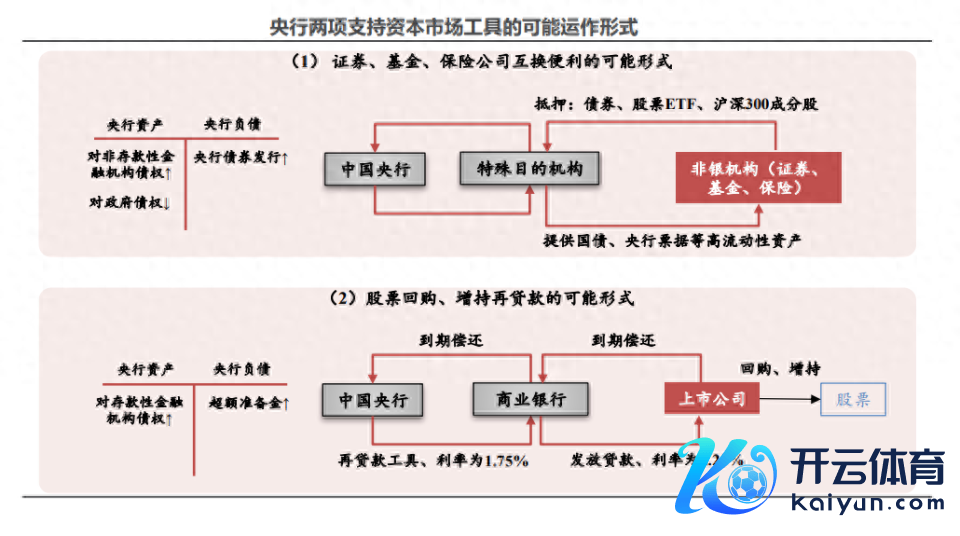

央行创设SFISF的意见,是欺诈商场机构手上抓有的其他低信用品级和低流动性钞票,与央行手上的高信用品级和高流动性的国债、央行单据钞票相互置换,以普及商场机构获取信贷资金的才智和股票增抓的才智。

第一步是顺应条目的证券、基金、保障公司向央行通告。

第二步是“以券换券”, 即商场机构以低流动性、低信用钞票作典质,换央行高流动性、高信用钞票。

第三步是商场机构将通过互换便利从央行不异的国债和央票,向生意银行以典质的方式获取流动性,即贷款。

此外,互换便利期限不跳动1年,到期后可请求缓期。

第二、首期5000亿的SFISF不错为股市带来些许增量资金?

这是央行创设针对商场机构的互换便利器具的中枢问题之一。

媒体和大多数投资者觉得,央行首期5000亿规模的SFISF,不错为商场带来5000亿的增量资金。还有官方媒体援用某券商首席的话说,首期5000亿规模的SFISF不错为商场带来至极于节前成交额10%足下的增量资金。

推行上这短长常缺欠的解读。因为推行上SFISF能够带来的增量资金,仅为商场机构低质料低流动性钞票与央行国债、央票这类高质料、高流动性钞票在生意银行的可质押贷款扣头的差额。

这是因为,商场机构低质料低流动性钞票,比如股票、权力之类的钞票,蓝本就一直不错向生意银行进行典质贷款。但固定钞票与流动钞票典质给银行获取借款的比例,会按照钞票质料赐与不同的扣头。比如国债、央票一般为9折足下,住房典质贷款目下为85折,股票扣头更低,不同的股票和权力钞票,揣摸扣头会有所区别。

是以,即使央行按商场机构股票、权力的原价借出洋债、央票,商场机构通过互换便利能够获取的资金,也只比我方平直向银行获取借款,多出两者的扣头差额部分。表面上为互换便利规模的10%-20%。亦即5000亿SFISF能够为股市带来的增量资金,表面上只须500亿-1000亿。

推行上比这更低。因为商场机构不能能满额使用SFISF,此外,通过SFISF获取借款的资金成本,势必比平直向银行获取贷款更高,资金成本会影响商场机构的积极性。

商场机构平直用股票和权力钞票质押,获取银行贷款,天然钞票与借款的扣头较大,只需要支付一次借款利息。通过SFISF获取央行钞票后再向生意银行质押获取贷款,钞票与借款的扣头小少量,但除了需要支付生意银行的借款利息以外,还需要向央行支付互换便利费率。商场机构通过这种方式获取的资金成本天然更高,势必会在借款规模与资金成本上抽象量度。

第三、商场机构会如何使用通过SFISF获取的借款?

证券、基金、保障公司均可使用SFISF器具获取借款。基金、保障公司获取的此类借款,天然只可我方用于证券投资。但增多些许杠杆,就必须承担相应放大的风险。在牛市还未细则的情况下,平时的投资想维决定了对杠杆的严慎。

券商获取SFISF器具,粗略率不会用于平直购买证券类钞票。券商蓝本就领有融资融券业务,通过SFISF渠说念新增的资金,用于融资融券,获取息差,即可将杠杆风险滚动给股民。

而无为股民的风险意志,与基金、保障公司等机构投资者天然不在一个层级上。

因此,逻辑上分析,5000亿规模的SFISF,表面上可为券商、基金、保障公司获取500亿-1000亿新增借款,但推行上在目下并不踏实的投资环境中,能用于购买股票的增量资金,表面上不会跳动500亿-1000亿的三分之一,大要170亿-330亿。约占节前股市交游额的0.6%足下,节后成交额的1.5%足下。其实对股市只须阵势安危作用,并无决定性的资金增量作用。

第四、通过SFISF获取的杠杆资金,其作念空的动能与作念多的动能谁更大?

无论是券商平直向生意银行获取借款,也曾绕个弯欺诈SFISF器具通过央行高质料钞票为低质料钞票增信获取借款,本体上齐属于杠杆资金。

诚然,更多的杠杆资金买入,故意于快速股东股市高潮。但一朝股市发生趋势性变换,人人齐知说念融资融券的强行平仓对下行趋势中的股市是如何起到踩踏作用的。

在这一轮股市从3300点跌至2700点的经由中,咱们有好多投资者将融资融券的强行平仓、无数基金赎回、质押股权股票的平仓视作A股濒临的3大雷区,并将其视作导致股票加快着落的三个伏击因素。

而由于融资融券和质押股权股票的强制平仓具有系统性,强制性,非主动性的特色,其加快着落的动能,远超股东股票高潮的动能。

因此,10月10日央行晓谕首期推出5000亿元互换便利,本日股市有涨有跌;11日中金公司和中信证券已上报互换便利有贪图,沪深两市大幅着落。

【作家:徐三郎】