作家:钟正生、张璐、范城恺(钟正生系中国首席经济学家论坛理事、祯祥证券首席经济学家)

核心不雅点

物化2024年10月4日,伦敦金价在好意思联储9月18日降息以来高潮了3.3%,本年以来累计高潮了28.6%。

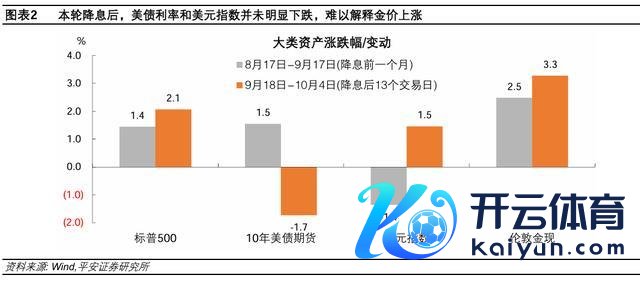

金价走强不统统归因于好意思联储降息。好意思联储降息不时有意于金价高潮,但辩论到本轮金价在降息前已明显走强,降息后的强劲泄露仍超预期。本轮降息前一个月,10年好意思债期货价和好意思元指数分别高潮1.5%和下落1.4%,与伦敦黄金现货价2.5%的涨幅基本匹配。但在降息后的13个交游日里,10年好意思债价钱走弱(10年好意思债利率反弹33BP、骨子利率反弹22BP),好意思元指数高潮1.5%,难以解说金价3.7%的涨幅。此外,固然短端好意思债利率一度下行,但对金价的提振亦相对有限。

黄金受益于好意思债诱导力下降。2022年以来,金价与10年好意思债骨子利率的传统负关连性合手续收缩,举座呈现“金强债弱”表情。基于好意思元体系的传统分析框架,如寰宇黄金协会的金价陈述五要素模子(GRAM),难以解说金价与好意思债关连性的退化。自2022年以来,金价“超涨”折射出市集对好意思国财政及好意思元信用的担忧。2024年以来,好意思国政府债务合手续膨胀,付息压力较快上升,且周边的总统大选并不更正财政膨胀远景。近期,筹商好意思国财政问题的担忧仍在加重:一是,好意思国政府再次面对停摆风险,财政风险激发穆迪劝诫;二是,中东等地缘场地合手续垂危,黎以突破升级,好意思国军费开支预期上升。现时投契仓位暴露,黄金联系于好意思债更受投资者爱好。由于好意思债市集体量纷乱于黄金市集(近五年黄金需求增量与好意思债供给增量、国际需求增量的比值分别仅为0.5%、3.1%),好意思债市集外溢出的资金(大要流入资金的减少),可能在黄金市集产生明显的拉动效应。

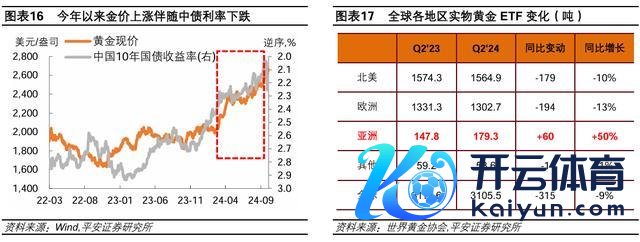

金价短期或有退换风险。在好意思联储开启降息的大布景之下,本轮黄金联系于好意思债更具诱导力,令黄金有望泄露愈加强劲。不外,金价短期或面对一定退换风险。领先,看涨黄金的仓位合手续拥堵,“畏高心情”可能影响金价高潮的合手续性。COMEX黄金非买卖多头合手仓占比,自6月以来基本保合手在60%以上。在畴前二十年,该占比在60%以上的时分并未几,且最长不相当4个月。其次,好意思债利率近期反弹,对金价组成的压力稳重积聚。尽管金价与好意思债(骨子)利率的关连性不如从前,但并未隐匿。临了,奉陪中国经济远景改善,亚洲资金对黄金的成立需求可能降温。本年3月以来,奉陪10年中债利率下破2.3%关隘,金价一度加速高潮。这背后是中国及亚洲地区对黄金的成立需求权贵增长。奉陪中国稳增长计谋权贵发力,此前积极成立黄金的亚洲资金有望回流中国,并可能激发金价退换。

风险指示:好意思联储降息节拍不笃定,好意思债利率或好意思元指数超预期上行,全球地缘风险超预期上升等。

物化2024年10月4日,伦敦金价在好意思联储9月18日降息以来高潮了3.3%,本年以来累计高潮了28.6%。与此同期,10年好意思债利率和好意思元指数并未下落,金价走强不可统统归因于好意思联储降息。咱们以为,金价合手续走强,折射出市集对好意思国财政和好意思元信用的担忧,继而令黄金联系于好意思债更具诱导力。近期,好意思国政府又一度面对停摆,重迭中东地缘场地升级,市集对好意思国财政和债务问题的担忧进一步加重。瞻望后市,黄金有望在本轮好意思国降息周期中泄露愈加强劲,但辩论到现在投契仓位拥堵、好意思债利率近期反弹、以及中国经济远景改善与亚洲成立需求的潜在降温,金价短期或面对一定退换风险。

01

金价走强不统统归因于降息

好意思联储降息不时有意于金价高潮,但辩论到本轮金价在降息前如故明显走强,降息后的强劲泄露仍超预期。畴前7轮降息周期的教养是,金价在好意思联储初次降息前较有可能高潮,因市集降息预期先行,但降息开启后较有可能出现波动横盘(参考论述《好意思联储历次开启降息:经济与财富》)。对比来看,以初次降息前两个月为发轫,伦敦黄金现价已累计高潮超10%,本轮金价高潮的幅度和延续性较强,仅次于2019年。

本轮降息后,金价走强的同期。10年好意思债利率和好意思元指数并未明显下落。本轮降息前,金价高潮与降息周边相比关连,因为降息预期令好意思债走强、好意思元走弱。本轮降息前一个月,10年好意思债期货价和好意思元指数分别高潮1.5%和下落1.4%,与伦敦黄金现货价2.5%的涨幅基本匹配。但物化10月1日,即在降息后的10个交游日里,10年好意思债价钱反而走弱(10年好意思债利率反弹33BP、骨子利率反弹22BP),好意思元指数小幅高潮1.5%,难以解说金价3.3%的涨幅。

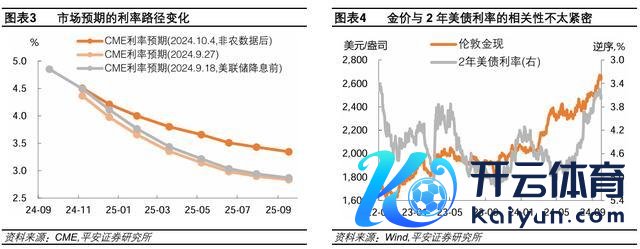

短端好意思债利率在好意思联储降息后的一周里有所下行,但对金价的提振应相对有限。本轮降息周期的相当之处在于,好意思联储萧疏以50BP开局,但开发市集保合手好意思国经济“软着陆”预期。据CME FedWatch,本轮降息后,市集预期的利率旅途一度下移,即预期好意思联储会加速降息速率,但将来一年后的预期利率水平保合手在2.5-3%隔邻。这使得短端好意思债利率一度较快下行,如2年好意思债利率在9月18日至24日历间下降了10BP,期间金价也较快上行。然而,金价与2年好意思债利率的历史关连性,并不如与10年好意思债(骨子)利率。畴前二十年,金价与2年好意思债利率的关连系数为-0.20,金价与10年好意思债形式和骨子利率的关连性分别为-0.54和-0.60。从这个角度看,短端利率下行对金价的提振应相对有限。更毋庸说,近期市集对短期利率的预期出现上修,2年期好意思债利率在9月25日至10月4日历间反弹了44BP,9月18日以来累计上行34BP。

02

黄金受益于好意思债诱导力下降

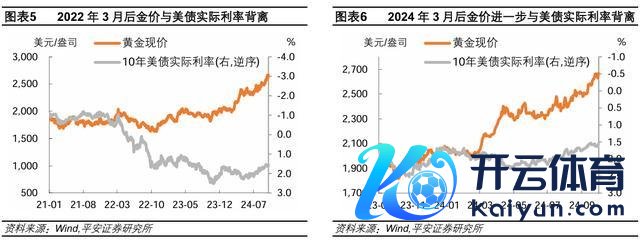

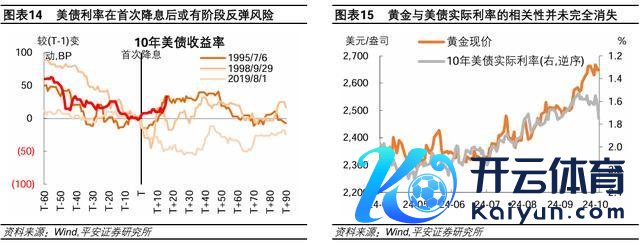

2022年以来,金价与10年好意思债骨子利率的传统负关连性合手续收缩,举座呈现“金强债弱”表情。2003-2021年,金价与10年好意思债骨子利率的关连系数为-0.91,但2022年以来至2024年9月,二者关连系数变为0.44,传统负关连性暂时减退。具体来看,2022年3月俄乌突破爆发,是本轮金价与好意思债骨子利率背离的发轫;2024年3月以后,金价进一步“免疫”了好意思债骨子利率的反弹而逆势高潮,加重了二者的背离进度。

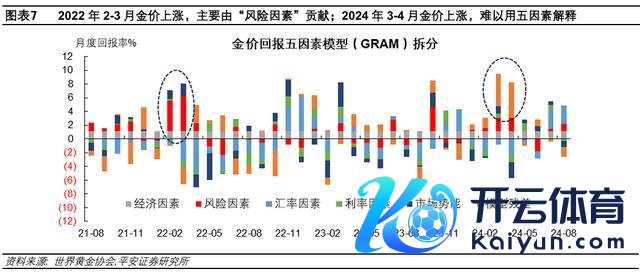

基于好意思元体系的传统分析框架,难以解说金价与好意思债关连性的退化。寰宇黄金协会的金价陈述五要素模子(GRAM),将动手金价的要素永别为经济、风险、汇率、利率和市集势能五梗概素。在历史上大王人期间,上述要素能较好地解说金价的变动。模子暴露,2022年2-3月金价的高潮,主要由“风险要素”孝敬;2024年3-4月金价的高额陈述,则难以用五要素解说,模子残差较高,判辨基于好意思元体系的传统分析框架暂时失灵。

咱们以为,自2022年以来,金价“超涨”折射出市集对好意思国财政及好意思元信用的担忧。2022年俄乌突破爆发后,好意思国实验各样经济金融制裁,激发国际社会对好意思元地位的质疑。2023年上半年,在好意思元国际储备下滑、好意思国银行危险爆发、好意思国债务上限危险周边等布景之下,筹商“去好意思元化”的究诘一度升温,金价明显高潮(参考论述《奈何看待“去好意思元化”飞腾?》)。

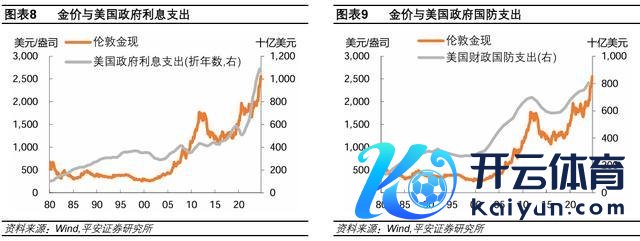

2024年以来,好意思国政府债务合手续膨胀,付息压力较快上升,且大选并不更正财政膨胀远景。好意思国债务总和在本年9月17日达到了35.35万亿好意思元的历史峰值,同比增长7%,较2019年同期增长了56%。放抄本年二季度,好意思国政府利息开销总和(年化)上升至1.09万亿好意思元,同比增长22%,较2019年同期增长86%;利息开销总和占当期债务总和的3.1%,占当期GDP(年化)的3.8%。现在,好意思国两党均合手膨胀的财政取向,特朗普当选将保管2017年减税法案,哈里斯大选也可能加寰球庭税收减免等财政因循,并加多将来数年的好意思国财政赤字边界(参考论述《哈里斯:竞选上风、计谋雏形与交游踪迹》)。

本轮降息以后,筹商好意思国财政问题的担忧仍在加重:

一是,好意思国政府再次面对停摆风险,财政风险激发穆迪劝诫。好意思国政府2024财年将于9月30日兑现,拜登此前提议的2025财年开销瞎想被遗弃,令好意思国政府再次面对停摆风险。据联邦预算委员会(CRFB),1976年以来,好意思国政府如故累计出现了20次“资金缺少”情况,并导致4次政府停摆。共和党适度的众议院于9月18日否决了一项因循政府拨款延续到2025年3月28日的法案,最终于9月25日通过了一项愈加临时的法案,仅因循拨款至12月20日以暂时幸免政府关门。9月24日穆迪劝诫,政事南北极化或使好意思国新政府更难处罚陆续恶化的财政景况,并阻拦好意思国主权信用评级。

二是,中东等地缘场地合手续垂危,黎以突破升级,好意思国军费开支预期上升。9月23日以来,以色列对黎巴嫩发动大边界空袭;9月27日,聚拢国劝诫称,以色列与黎巴嫩真主党之间的垂危场地或将升级为该地区连年来最致命的突破之一。哈里斯在中东问题上罗致了拜登的态度,即本旨因循以色列。以色各国防部9月26日通知,以色列已从好意思国赢得87亿好意思元的军事转圜。中东场地升级不仅加多国际市集避险需求、继而抬升金价,也令市集担忧好意思国军费与好意思元债务的无序增长。

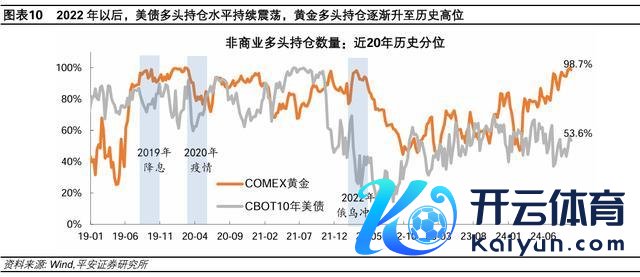

现时投契仓位暴露,黄金联系于好意思债更受投资者爱好。黄金和好意思债历来具有“安全财富”属性,不时在降息周期大要全球风险事件爆发后具备投资诱导力。2019年好意思联储降息周期和2020年新冠疫情冲击时,COMEX黄金和CBOT10年好意思债的非买卖多头头寸王人处于历史偏高水平。然而,2022年俄乌突破以及本轮好意思联储降息前后,由于好意思元信用走弱,黄金多头水平保合手高位,但好意思债多头却明显偏低。

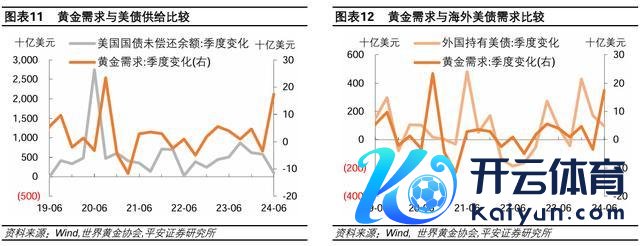

由于好意思债市集体量纷乱于黄金市集,好意思债市集外溢出的资金(大要流入资金的减少),可能在黄金市集产生明显的拉动效应。据寰宇黄金协会数据,咱们测算,近五年(2019Q2-2024Q2),以好意思元计价的黄金需求平均每个季度增长25亿好意思元,同期好意思国国债未偿还余额平均每个季度增长5294亿好意思元,异邦投资者合手有好意思债平均每个季度增长812亿好意思元,黄金需求增量与好意思债供给增量、国际需求增量的比值分别仅为0.5%、3.1%。2024年二季度,全球黄金需求大幅增长了75.1吨(或174亿好意思元),远超近五年平均水平,占同期好意思债供给、国际好意思债需求的比重分别上升至17.5%和18.2%。

03

金价短期或有退换风险

在好意思联储开启降息的大布景之下,现时黄金联系于好意思债更具诱导力,令黄金有望出现愈加强劲泄露。不外,辩论到现在投契仓位拥堵、好意思债利率近期反弹、以及中国经济远景改善与亚洲成立需求的潜在降温,金价短期或面对一定退换风险。

领先,看涨黄金的仓位合手续拥堵,“畏高心情”可能影响金价高潮的合手续性。2004年以来,COMEX黄金非买卖多头合手仓占比呈现均值转头走势,波动核心为48.5%。放抄本年10月1日当周,非买卖多头合手仓占比为69.4%,刷新历史新高,自6月以来基本保合手在60%以上。在畴前二十年,非买卖多头合手仓占比在60%以上的时分并未几,且最长不相当4个月。在2017年、2020年和2021年,多头合手仓从高位下降时,均激发了金价阶段性横盘或小幅退换。

其次,好意思债利率近期反弹,对金价组成的压力稳重积聚。历史上,在好意思国经济“软着陆”情景之下,10年好意思债利率在初次降息后1-2个月常常出现阶段反弹。咱们在论述《降息50BP的意义之中与预见除外》中指出,本轮好意思联储开启降息后,好意思国经济和通胀或存一定上行风险。物化10月1日,亚特兰大联储GDPNow模子预测,好意思国三季度GDP环比折年增长率为2.5%。近期由于好意思联储的预期开发和最新非农服务数据超预期走强,10年好意思债利率如故明显反弹,对金价组成的压力也在稳重积聚。尽管金价与好意思债(骨子)利率的关连性不如从前,但并未隐匿。本年4月以来至9月18日好意思联储降息前,金价的高潮与10年好意思债骨子利率的下行较为同步。

临了,奉陪中国经济远景改善,亚洲资金对黄金的成立需求可能降温。近一年金价与中债利率的关连性出现上升。尤其不雅察到,本年3月以来,奉陪10年中债利率下破2.3%关隘,金价加速高潮。这背后是,中国及亚洲地区对黄金的成立需求权贵增长。据寰宇黄金协会数据,中国大陆对黄金的“投资”需求(包括金条、金币和ETF等),由2023年二季度的49.3吨大幅增长至2024年二季度的80吨,同比涨幅高达62%,与此同期全球的“投资”需求同比仅增长1%。此外,本年二季度,亚洲地区的什物黄金ETF同比大幅增长,在全球边界内泄露最优。9月24日以来,中国稳增长计谋权贵发力,奉陪经济远景改善,此前积极成立黄金的亚洲资金有望回流中国,并可能激发金价退换。

风险指示:好意思联储降息节拍不笃定,好意思债利率或好意思元指数超预期上行,全球地缘风险超预期上升等。